|

小微金融信贷机构该如何引入大数据风控?

近几年,大数据的概念已经被传得沸沸扬扬,不管是云计算、电商平台还是金融领域都希望能够与大数据做更紧密的结合,为企业注入强劲的发展动力。但是目前能真正将大数据应用于生产环境的企业却寥寥无几。特别是小微金融行业(小额贷款公司、融资担保公司、民间借贷机构、P2P借贷平台等),他们不像银行那样可以接入人行征信进行上报、校验控制风险;小微金融行业只能够依赖于自身对风控的积累、现场尽调以及用户提供的简单数据进行人工分析并判别风险,相对于银行类大型金融机构,小微金融行业对于大数据的应用需求更加迫切。要真正解决这个问题,我们需要:

1、建立信息化管理系统

现有的小微金融行业企业对于企业信息化建设的认知度不够,单纯凭借人工手段(纸质报告、Excel表格)来管理公司业务往来。这种做法只能管理公司简单的业务往来,并且无法归纳汇总并利用业务往来所产生的基础数据,而且一旦公司的业务达到一定量后,人工管理就会显得很无力。

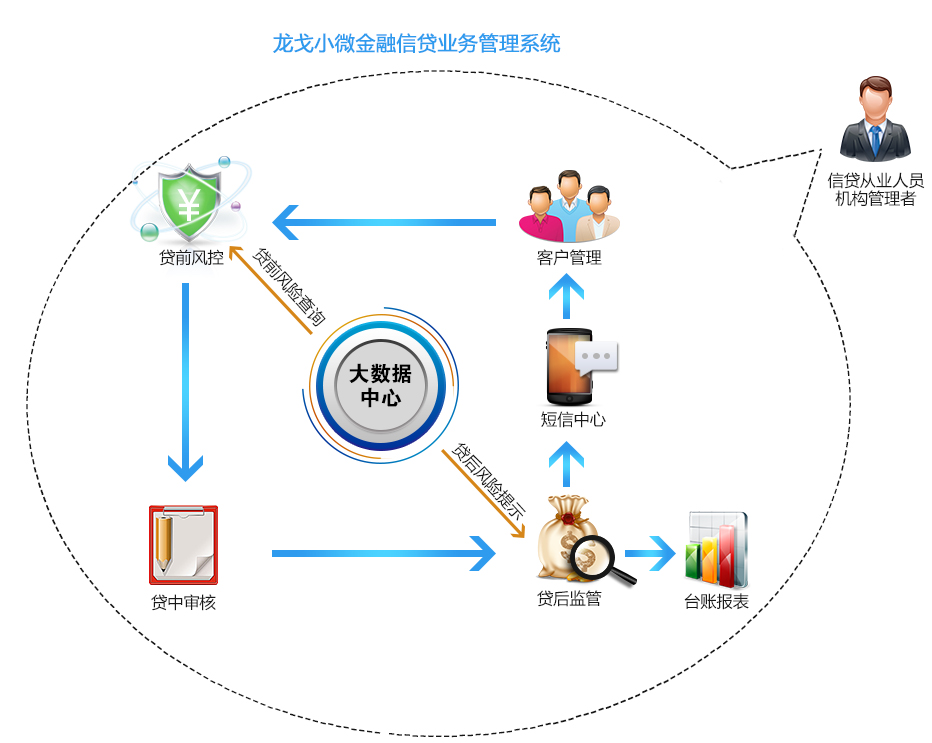

采用信息化管理系统(如南京龙戈软件的小微金融信贷业务管理系统)可以有效地将业务环节中产生的原始数据进行归纳整合,并应用在金融机构业务办理中的贷前、贷中、贷后等环节。首先在企业内部建立一套小型大数据分析应用环境,结合小微金融机构业务办理的特点(额度相对较小、业务地域限制等)为相关人员提供决策支持。

2、引入人行征信系统

人行征信系统作为全国数据规模最大征信服务机构,其数据涵盖了个人信用信息基础数据库和企业信用信息基础库,随着人行征信与全国所有的商业银行和部分有条件的农信社进行联网接入,该征信库所收录的信息也更加完善,其中还包括了大量的信贷记录。

2015年人行征信正式向小微金融机构开放接入,小额贷款公司、融资性担保公司可向当地人民银行提交接入申请,可与公司内部信息化管理平台实现数据对接,完成自动化审核、数据上报、一键完成征信查询。

小额贷款公司、融资性担保公司接入人行征信可以有效地杜绝老赖借贷、恶意骗贷等行为,给金融机构提供强有力的风控决策依据。

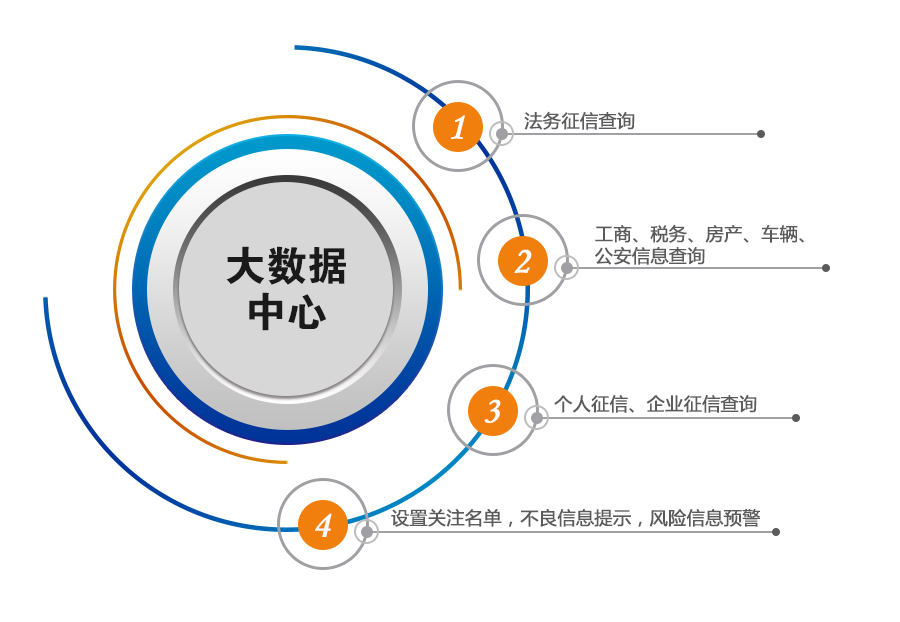

3、接入民间征信机构

除了人行征信之外,2015年人民银行特别批复了8家个人征信机构牌照(另有更多民间机构在从事征信业务)。这8家征信机构(如“芝麻信用”、“鹏元征信”、“前海征信”等)作为人行征信数据源的有效补充,将结合自身特有的数据源对外提供商业服务。

民间征信的数据源涵盖了:电商消费数据、运营商通信数据、工商、税务、法院、学历学籍等众多方面、网络爬虫技术等高科技手段,可以为小微信贷机构省去诸多人工尽调审核的复杂环节,提供更加直接更全面的风控分析报告。

4、建立地域性征信数据库

如前面提及到的,小微信贷机构业务区域限制比较强,而且一个区域内同时存在多家小微信贷机构,他们的业务范围、客户群体都有可能会重叠。

因此以省(或市)为单位建立地域性征信数据库的作用尤为重要。将一个省(或市)的小微信贷机构基础数据统一汇总,由系统进行汇总、分类、分析处理,提供给当地小微信贷机构进行查询使用,进行小微信贷机构之间风险数据共享,解决信息不对称。如南京龙戈软件为廊坊市搭建的廊坊市信贷客户关联查询系统。

此类整合方式不仅可以有效地帮助小微信贷机构解决多头贷款、重复抵押、骗贷等行为,还能提高小微信贷机构的核心竞争力,帮助小微信贷机构安全、健康、快速的发展。

综上所述,小微信贷机构如果想要引入大数据作为风控依据,就必须要建立完善的信息化信贷业务管理系统,结合自身发展需要引入不同的上述三方征信数据,形成一套完整的风控生态模型。

微信扫一扫,关注信贷圈

|